编者按:宁夏盾源聚芯半导体科技股份有限公司(简称“盾源聚芯”)在深交所网站披露的招股说明书申报稿显示,公司拟发行股票不超过6,238.1174万股,且发行股票数量占公司发行后总股本的比例不低于25%。本次发行股份均为公开发行的新股,公司原有股东不公开发售股份。盾源聚芯的保荐机构为东方证券承销保荐有限公司,保荐代表人为王敏,杨扬。

盾源聚芯主要从事硅部件和石英坩埚的研发、生产和销售。主要产品包括:半导体芯片加工设备用的硅环、硅喷淋头、硅舟、硅喷射管等硅部件产品、单晶/多晶硅部件材料产品以及生产半导体单晶硅和太阳能单晶硅用的石英坩埚产品。

盾源聚芯的控股股东为杭州热磁,公司控股股东的母公司日本磁控不存在控股股东、实际控制人,故公司无实际控制人。

盾源聚芯此次拟在深交所主板募集资金12.96亿元,分别用于硅部件生产线新建项目、石英坩埚生产线升级项目、盾源聚芯研发中心建设项目、全球营销网络建设项目、现有厂房购置款支付、补充流动资金。

2020年、2021年、2022年,盾源聚芯实现营业收入分别为26,267.90万元、60,189.95万元、109,189.61万元;归属于母公司所有者的净利润分别为5,003.24万元、9,994.98万元、28,385.00万元;扣除非经常性损益后归属于母公司所有者的净利润分别为1,219.82万元、10,262.74万元、27,492.63万元;销售商品、提供劳务收到的现金25,286.58万元、38,535.03万元、97,787.81万元;经营活动产生的现金流量净额9,737.16万元、-7,357.49万元、29,248.93万元。报告期内,公司无现金分红。

报告期内,公司加权平均净资产收益率分别为25.61%、17.23%和20.62%。

报告期内,盾源聚芯境外收入占主营业务收入比例较高,分别为 67.64%、74.73%和 77.19%。

盾源聚芯的间接控股股东FERROTEC在日本Standard市场挂牌上市。盾源聚芯表示,公司和FERROTEC因适用不同的会计准则并受不同监管要求,会在财务会计期间、具体会计处理及财务信息披露等方面存在一定差异。同时,两地语言、文化、表达习惯有所不同,以及两地证券市场对上市公司信息披露要求、投资者构成和投资理念、资本市场具体情况亦存在差异,公司主板上市的股票价格与FERROTEC在Standard市场的股票价格可能存在估值等偏差。

拟在深交所主板募资12.96亿元

盾源聚芯主要从事硅部件和石英坩埚的研发、生产和销售。主要产品包括:半导体芯片加工设备用的硅环、硅喷淋头、硅舟、硅喷射管等硅部件产品、单晶/多晶硅部件材料产品以及生产半导体单晶硅和太阳能单晶硅用的石英坩埚产品。

盾源聚芯拟在深交所主板发行股票不超过6,238.1174万股,且发行股票数量占公司发行后总股本的比例不低于25%。本次发行股份均为公开发行的新股,公司原有股东不公开发售股份。公司拟募集资金12.96亿元,分别用于硅部件生产线新建项目、石英坩埚生产线升级项目、盾源聚芯研发中心建设项目、全球营销网络建设项目、现有厂房购置款支付、补充流动资金。

盾源聚芯的保荐机构为东方证券承销保荐有限公司,保荐代表人为王敏,杨扬。

有控股股东无实际控制人 间接控股股东两地上市

盾源聚芯的控股股东为杭州热磁,公司控股股东的母公司日本磁控不存在控股股东、实际控制人,故公司无实际控制人。

盾源聚芯表示,截至招股说明书签署日,公司控股股东杭州热磁系日本Standard市场上市公司FERROTEC全资子公司。截至2022年12月末,FERROTEC不存在单一股东持股比例超过5%、单独控制其董事会、或对其决策构成实质性影响的情形,因此FERROTEC无控股股东、实际控制人,进而也使得公司不存在实际控制人。

发行上市后,公司现有股东持股比例会受到稀释,FERROTEC间接持有公司股份比例也会降低,不排除未来因公司股权结构、控制权变化造成公司主要管理人员发生变化,从而可能导致公司正常经营活动受到影响。

此外,盾源聚芯指出,公司本次拟发行A股股票并在深交所主板上市,间接控股股东FERROTEC在日本Standard市场挂牌上市。

两家公司未来需要同时遵守两地法律法规和证券监管部门的监管要求,涉及公司重要信息需依法披露,且依据日本Standard市场规则亦需依法公开披露的信息,应在两地同步披露。

公司和FERROTEC因适用不同的会计准则并受不同监管要求,会在财务会计期间、具体会计处理及财务信息披露等方面存在一定差异。同时,两地语言、文化、表达习惯有所不同,以及两地证券市场对上市公司信息披露要求、投资者构成和投资理念、资本市场具体情况亦存在差异,公司主板上市的股票价格与FERROTEC在Standard市场的股票价格可能存在估值等偏差。

业绩升 经营现金净额波动大

2020年、2021年、2022年,盾源聚芯实现营业收入分别为26,267.90万元、60,189.95万元、109,189.61万元;归属于母公司所有者的净利润分别为5,003.24万元、9,994.98万元、28,385.00万元;扣除非经常性损益后归属于母公司所有者的净利润分别为1,219.82万元、10,262.74万元、27,492.63万元。

2020年、2021年、2022年,盾源聚芯销售商品、提供劳务收到的现金25,286.58万元、38,535.03万元、97,787.81万元;经营活动产生的现金流量净额9,737.16万元、-7,357.49万元、29,248.93万元。

境外收入占比较高

报告期内,盾源聚芯境外收入占主营业务收入比例较高,分别为 67.64%、74.73%和 77.19%。

公司的主要客户群体包括半导体设备厂商、晶圆制造厂商、半导体硅片制造厂商等。

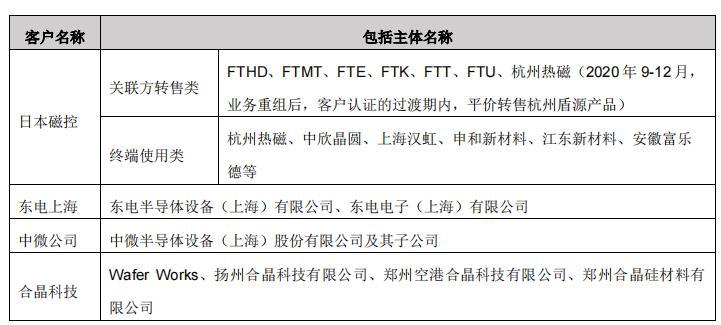

上表中,前五大客户系根据受同一实际控制人控制的口径合并后列示,具体包括的主体名称如下:

盾源聚芯表示,上述客户中,日本磁控系公司间接控股股东,其与下属各级控股子公司系公司关联方;ATC系日本磁控持有32.86%表决权的联营企业,系公司关联方。关联交易内容参见本招股说明书“第八节公司治理与独立性” 之“八、关联交易”相关内容。除此之外,上述客户与公司、持股公司5%以上股东、控股股东、董监高及其他核心人员不存在关联关系或其他利益输送情形。

关联销售占比降

报告期内,盾源聚芯向关联方销售商品的金额分别为19,967.70万元、24,538.99万元和23,916.50万元,占营业收入的比例分别为76.02%、40.77%和21.90%。

盾源聚芯表示,报告期内,公司的关联交易均基于合理的商业或经营需求,交易定价公允,不存在损害发行人及其股东利益的情形。但是,若未来公司出现内部控制有效性不足、治理不够规范的情况,可能会出现因关联交易价格不公允而损害公司及中小股东利益的情形。

- 世界百事通!盾源聚芯业绩升境外收入占比高 经营现金净额波动大(2023-09-13)

- 商丘市示范区第一初级中学认真组织教师收看“出彩河南人”最美教师巡回报告会|全球微资讯(2023-09-13)

- 每日看点!2023年中国公平竞争政策宣传周在南京启动(2023-09-12)

- 息县法院:踏上调解“快车道” 当庭兑付保权益 当前热讯(2023-09-12)

- 云南德宏州盈江县发生3.4级地震 震源深度10千米(2023-09-11)

- 世界百事通!盾源聚芯业绩升境外收入占比高 经营现金净额波动大(2023-09-13)

- 中国民营企业500强发布:京东阿里恒力位居前三 吉利纳税最多(2023-09-13)

- 特斯拉一夜暴涨5800亿!大摩说超级计算机能给它带来3.6万亿市值增幅(2023-09-13)

- 北京解除二手房指导价限制?海淀区房管局:可按市场价格对外展示房源|天天观热点(2023-09-13)

- 抖音电商“山货上头条丰收季”助力百余村镇农产品上行,全年助销农特产47.3亿单 环球时快讯(2023-09-13)

- 民政部:从三个方面推动养老事业和养老产业发展(2023-09-13)

- 时光“理”,“赔”伴你——北大方正人寿2023年理赔半年报发布-世界微资讯(2023-09-13)

- 世界快讯:中国商飞C919订单已达1061架(2023-09-13)

- 全球资讯:这件事建行做了五年!港湾处处陪伴,温暖绵绵无尽(2023-09-13)

- 广东清远:多子女家庭买首套住房,公积金贷款最高额度提高至60万元(2023-09-13)

- 8月金融统计数据发布 中小企业发展指数连续上升-当前观点(2023-09-13)

- 邮储银行与工业和信息化部签署战略合作协议(2023-09-13)

- 建信金租因多项违规被罚160万元 新任首席风险官任职资格8月获批(2023-09-13)

- 扩消费 451种“宁字号”预制菜进市场-当前最新(2023-09-13)

- 优益C畅快登场,全球首创5株复合中国专利益生菌打造创新高地 讯息(2023-09-13)

- 投资进化论:一文看懂海外债是如何评级的(下)(2023-09-13)

- 科大讯飞与中国飞鹤跨界合作,“科技双赋能”让孩子领跑新学期(2023-09-13)

- 多举措助力保交楼 正商金域华府项目稳步推进(2023-09-13)

- 天天时讯:古老又年轻的产业 香菇海外“漫游记”(2023-09-13)

- 淅川法院:社旗法院到淅川法院考察调研执行工作 环球信息(2023-09-13)

- 桐柏法院:诉前保全促和解 线上履行化纠纷-全球球精选(2023-09-13)

- 西峡法院:模拟庭审开启“法治第一课”(2023-09-13)

- 内乡法院:“法庭+村委”联合调解 为民解忧促和谐-世界焦点(2023-09-13)

- 南阳市宛城区法院积极参与“贯彻二十大精神 建设现代化河南”强国答题赛 扎实推进主题教育走深走实(2023-09-13)

- 内乡县七里坪乡:扎实推进“五星”支部创建工作(2023-09-13)

- 内乡县城关镇:落实食品安全“两个责任”守护群众“舌尖上的安全” 天天即时(2023-09-13)

- 欧盟下调欧盟和欧元区今明两年经济增长预期(2023-09-13)

- 商丘市示范区第一初级中学认真组织教师收看“出彩河南人”最美教师巡回报告会|全球微资讯(2023-09-13)

- 河南泌阳:打造宜居宜业“幸福城”-世界新资讯(2023-09-13)

- 西平县应急管理局集中学习《中华人民共和国宪法》(2023-09-13)

热点排行

关于我们| 客服中心| 广告服务| 建站服务| 联系我们

中国焦点日报网 版权所有 沪ICP备2022005074号-20,未经授权,请勿转载或建立镜像,违者依法必究。